“啤酒饮料矿泉水,花生瓜子八宝粥……”,快销品与居民生活息息相关,往往也因其“物美价廉”的特点广受消费者青睐。

虽然快消品企业通常采用“薄利多销”的高周转策略,但其中亦有部分企业通过优秀的经营策略实现高盈利,并成为体量较大的行业龙头,如伊利股份(600887.SH)、海天味业(603288.SH)、青岛啤酒(600600.SH)等。

近年来,消费对国民经济增长的拉动作用显著,“消费”一词在2024年政府工作报告中被多次提及。作为必需消费品的重要板块,“快消品”企业的经营实力亦不容小觑。

与毛利率不同,净利率更能反映企业的最终盈利能力和财务管理效率,因此时代商学院选取“净利率”指标对A股110家快消品企业进行排名,以探哪些龙头企业的盈利能力更胜一筹。

研究发现,“全棉时代”品牌母公司稳健医疗(300888.SZ)以36%的净利率夺冠;排名第二的涪陵榨菜(002507.SZ)则凭借数元一包的榨菜实现34%的净利率;养元饮品(603156.SH)的“六个核桃”饮品也为其带来28%的净利率。

(注:以申万行业标准划分,快消品行业包括食品加工、啤酒、饮料乳品、休闲食品、调味发酵品、个护用品等;以下企业皆为A股上市公司;若无特殊说明,以下净利率、毛利率皆为2023年前三季度数据。)

快消品净利率前十榜:均超20%,七大行业各自绽放

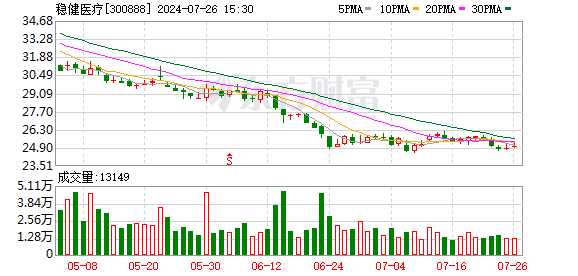

如图表1所示,稳健医疗凭借36.37%的净利率勇夺A股快消品“盈利王”称号。财报显示,除医用耗材外,2023年上半年,稳健医疗的日用消费品收入占比接近50%,该业务收入主要由其旗下品牌“全棉时代”贡献,该品牌产品包括干湿棉柔巾、卫生巾等,这也是稳健医疗被纳入个护用品行业的原因。

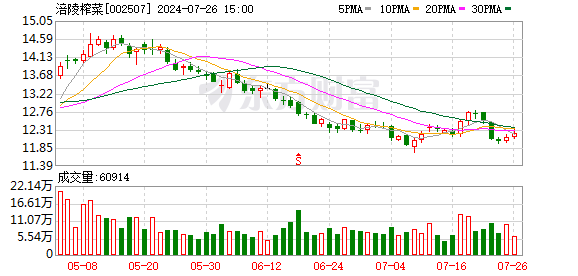

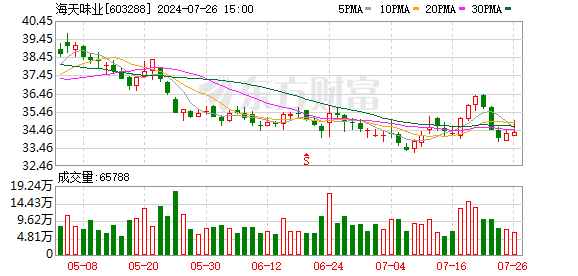

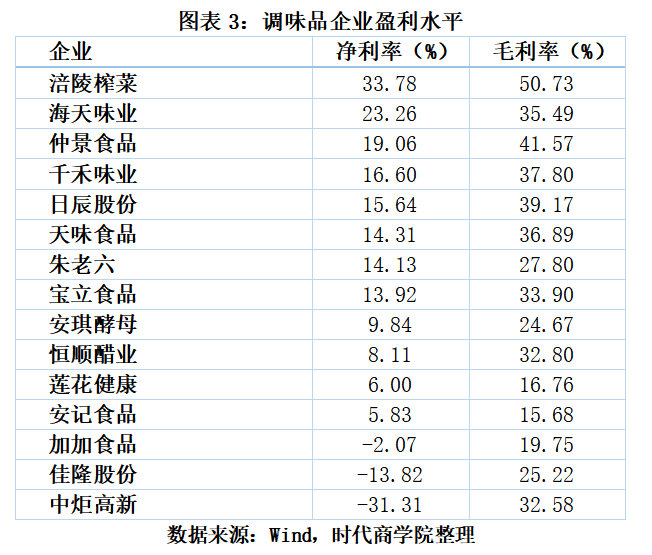

除稳健医疗外,另一家净利率超30%的上市公司为榨菜龙头“涪陵榨菜”,该公司2023年前三季度净利率高达33.78%,超过调味品龙头海天味业。

养元饮品则凭借其“六个核桃”饮料产品,以28.11%的净利率位列快消品净利率榜第三,同时也是饮料乳品上市公司中净利率最高的企业。

整体来看,快消品净利率前十强共来自七个行业,分别为生活用纸、调味发酵品、软饮料、保健品、乳品、洗护用品、啤酒,各细分行业的佼佼者皆有机会凭借其突出的品牌价值、有效的成本控制能力等经营策略登榜。

下面时代商学院将通过同行业横向对比,试图解析这些企业高盈利背后的关键要素。

生活用纸:稳健医疗夺冠,成本及自有品牌优势凸显

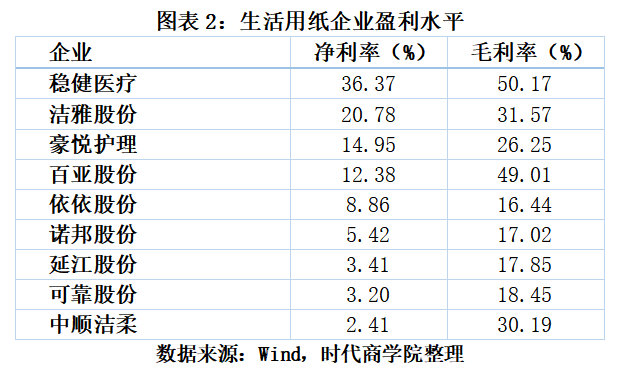

生活用纸行业中,稳健医疗净利率领先幅度较大,较第二名洁雅股份(301108.SZ)高出15.59个百分点,而稳健医疗的毛利率同样为业内最高水平,如图表2所示。

时代商学院研究发现,原料成本控制及品牌溢价或为稳健医疗盈利水平突出的关键要素。

公告显示,稳健医疗成立于1991年。2009年,该公司成立“全棉时代”品牌,正式进军快消品领域。公告显示,该公司是国内最早建立从棉花采购到研发、生产再到直接对外出口的全产业链医用耗材企业之一。凭借医用耗材业务建立的棉花产业链低成本采购优势,稳健医疗的棉制品业务可将采购成本控制在较低水平。

此外,相对于洁雅股份、豪悦护理(605009.SH)等以ODM/OEM为主的企业,稳健医疗多以自身品牌“全棉时代”开展销售,可享受一定的品牌溢价权。

调味品:卖榨菜比卖酱油赚钱,榨菜就好这一口儿

即使不考虑净利率,作为调味品行业中唯一毛利率超50%的上市公司,涪陵榨菜也当之无愧地成为调味品行业“盈利王”。

而涪陵榨菜高毛利率,则源自其在榨菜领域绝对龙头地位带来的溢价权。华经产业研究院数据显示,2021年,涪陵榨菜市占率高达31%,是业内唯一市占率超10%的企业,品牌知名度明显较高。在产品单价低、消费者价格敏感度较低的背景下,涪陵榨菜具有一定的溢价权。

作为对比,海天味业虽是酱油行业市占率最高的企业,东兴证券研报显示,2020年,海天味业的酱油产品市占率为17.70%,但其产品溢价能力却不及涪陵榨菜,因此在毛利率上与涪陵榨菜形成一定差距。不过,该公司仍凭借规模优势将费用率控制在较低水平,因此其净利率在调味品行业内排名第二,在所有快消品上市公司中排名第五,依然处于行业前列。

软饮料:原材料成本比包装成本更低,六个核桃盈利水平突出

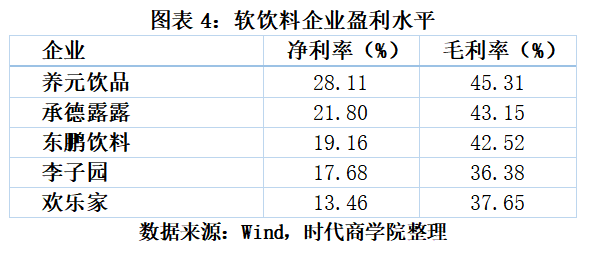

软饮料行业不乏高盈利水平的企业,8家软饮料上市公司中,4家净利率接近20%,其中养元饮品、承德露露(000848.SZ)皆进入快消品净利率榜前十强名单。

时代商学院认为,原材料成本低或为软饮料企业高盈利的重要因素。

以软饮料盈利王“养元饮品”为例,招股书显示,养元饮品以“六个核桃”核桃乳为主要产品,但其包装材料竟是采购成本中占比最高的一项。年报显示,2022年,养元饮品易拉罐/盖的采购额占总采购额的比重达55.79%,而作为饮品主要原料的核桃仁采购额占比仅为18.86%,远低于包装材料。

保健品:汤臣倍健毛利率快消品行业第一,销售费用却拖累净利率

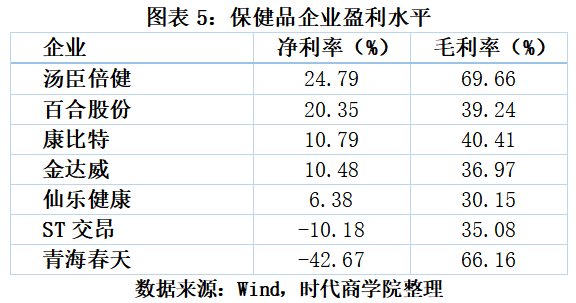

汤臣倍健(300146.SZ)成为保健品盈利王,与其突出的毛利率水平不无关系,2023年前三季度,该公司毛利率接近70%。

汤臣倍健的毛利率不仅在保健品领域表现突出,同时也是110家快消品企业中毛利率最高的企业,这在以“薄利多销”著称的快消品行业中较为罕见。

但汤臣倍健的费用率同样较高,其中销售费用占了大头,拖累其净利率。Wind数据显示,2023年前三季度,汤臣倍健销售费用率高达35.05%,甚至远高于其净利率。而其销售费用又以市场推广费、广告费、平台费用为主,2023年上半年,上述三项费用合计占该公司销售费用的比重达81.45%。

乳品:阳光乳业净利率一枝独秀,主打“送奶上户”销售策略

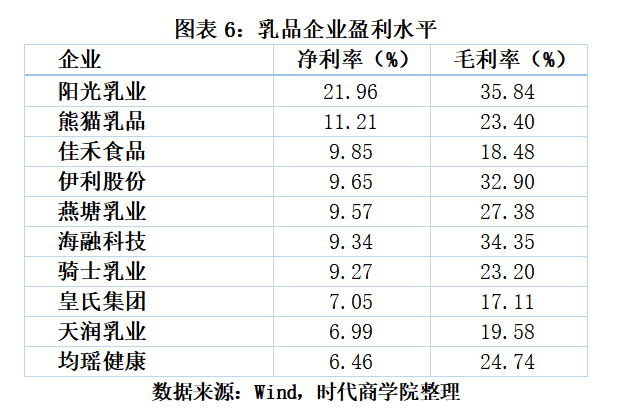

以申万三级行业标准划分,快消品行业中,乳品行业上市公司数量最多,达20家,但仅有阳光乳业(001318.SZ)一家净利率超20%,成为乳品行业当之无愧的盈利王,且与其他企业拉开较大差距,包括乳品龙头伊利股份。

阳光乳业为何拥有如此强悍的盈利能力?招股书中,阳光乳业解释称,自身净利率高主要是由于其大部分营收来自低温乳制品、乳饮料,低温产品受运输半径限制,所以公司主打“送奶上户”的销售渠道。“送奶上户”相对具有封闭性、客户忠诚度高,同时与其他品牌避开了在营销渠道上直接的正面竞争和“价格战”,相较传统的商超渠道节约了进场费、理货费等额外渠道让利,区域优势明显。

但阳光乳业的收入也因此集中于江西省内,2023年上半年,该公司96%的收入来自江西省,且以南昌市为主。

洗护用品:精耕驱蚊细分领域,润本股份迎高盈利

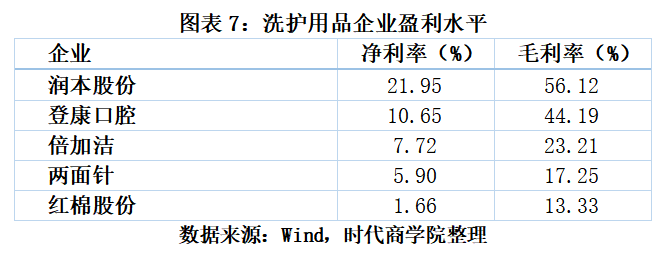

洗护用品领域上市公司数量相对较少,仅有5家,其中润本股份(603193.SH)的盈利水平十分突出。

公告显示,润本股份于2023年10月登陆上交所主板,目前已形成驱蚊产品、婴童护理产品、精油产品三大核心产品系列。

时代商学院认为,相对于其他洗护用品企业,润本股份的高盈利水平与其深耕洗护细分领域有关。相较于牙膏、牙刷、洗衣粉等传统日化领域,以驱蚊为主的细分领域竞争相对缓和,因此该公司得以享受较高的毛利率,并带来较高的净利率水平。

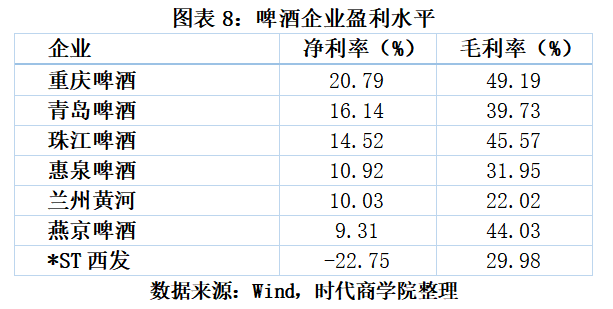

啤酒:重庆啤酒成业内盈利王,“本地+国际”品牌双组合

近年来啤酒消费升级趋势显著,竞争格局趋稳,啤酒价格中枢稳步提升,业内企业盈利有所改善。Wind数据显示,除*ST西发(000752.SZ)外,啤酒企业净利率多在10%以上,其中重庆啤酒(600132.SH)成为啤酒盈利王。

重庆啤酒品牌优势相对突出。公告显示配资炒股投资,重庆啤酒是世界三大啤酒公司之一——丹麦嘉士伯集团在中国的运营平台,拥有“本地品牌+国际品牌”的组合,国际品牌包括嘉士伯、乐堡、1664、格林堡、布鲁克林等,本地品牌包括重庆、山城、乌苏、西夏、大理、风花雪月、天目湖、京A等,在近年来啤酒消费升级浪潮中表现良好。